もうすぐ新年度!

子ども達は新入園・新入学・進級とドキドキワクワクですね♪

子どもの手も離れるし、これを機に新しくお仕事を始めようとしているママさん、多いのではないでしょうか?

そこで悩みのタネになるのがきっと『年収の壁』!

配偶者の扶養内で働くべきか、扶養を外れてガッツリ働くか…

悩みどころですよね。

私も悩みました…

以前パートとして扶養内で働いていた職場が、全員強制的に社会保険に加入しなければいけないことになり転職したなんてこともあったぐらい。

私たち主婦にとっては大問題!!

なので今回は年収の壁で悩んでいる主婦の皆さんが、自分にあった働き方を見つける手助けをさせてもらえればと思います。

『年収の壁』は2種類

『年収の壁』は大きく分けると2種類に分けることができます。

区別して考えると分かりやすくなるので、種類と年収額ごとに説明していきますね!

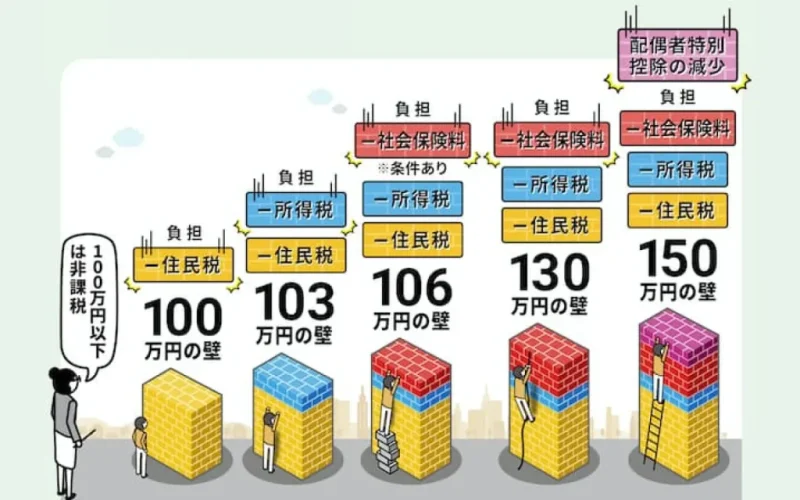

税金の壁

年収額によって、税金や控除に違いが出てくるので要注意!

100万円の壁

100万円の壁とは、住民税がかかるかかからないかの境目。

年収が100万円を超えると、住民税がかかるようになります。

103万円の壁

103万円の壁とは、所得税がかかるかかからないかの境目。

年収が103万円を超えると、住民税に加えて所得税がかかるようになります。

150万円の壁

150万円の壁とは、配偶者特別控除の額が減っていく境目。

配偶者の年間の収入が150万円未満だと配偶者特別控除を満額受けることができます。

しかし150万円を超えると配偶者特別控除は少しずつ減っていくので注意が必要ですよ。

配偶者特別控除を満額利用したい場合は150万円を超えないように働きましょう!

主婦のパート勤務者の場合は配偶者特別控除の枠が150万円となっているので、学生のアルバイトとは税金控除の額が異なります。

201万円の壁

201万円の壁とは配偶者特別控除がゼロになる境目。

配偶者の減税はされなくなります。

社会保険の壁

年収額によっては社会保険に加入することになります。

社会保険料の負担は手取り額に大きく関わってくる部分なのでよく考えて働かないといけないですね。

106万円の壁

106万円の壁とは、社会保険に加入するかしないかの境目。

社会保険に加入する基準が国で決められており、その中の一つに『月額8万8千円以上の賃金をもらっている』とあります。

- 101人以上の会社に勤務している(2024年10月から51人以上)

- 月額8万8千円以上の賃金をもらっている

- 週20時間以上働いている

- 2ヶ月以上雇用されている

- 学生でない

月額8万8千円は年収にすると106万円なので社会保険の加入要件を満たすことになります。

年収106万円を超えると社会保険料の負担が発生するので、手取り額は減ることに…

130万円の壁

130万円の壁とは、上記の条件に関わらず社会保険に加入し、配偶者の扶養から外れる境目。

社会保険の扶養から外れると、健康保険ないしは国民健康保険に自身で加入することになります。

もちろん保険料も自己負担。

130万円を超えないように調整しながら働くか、130万円の壁を大きく超えてガッツリ働くかよく考えないといけないですね。

損しない働き方は?

では、これらの壁も踏まえて損しない働き方を考えてみます。

子どもの有無や年齢、配偶者の理解、家庭外のサポート体勢などにもよるので一概に「これが正解」というものはありません。

とはいえ、具体的な金額を提示するとしたら…

93万〜100万円であれば、住民税も所得税もかからないので収入がそのまま手取り額になり損は少ないと言えるでしょう。

逆に損すると言えるのは130万〜150万円。

この間は所得税と社会保険料を支払い、配偶者特別控除も段階適用になるので損と言えば損なのかな。

しっかり働き、収入を得たいのであれば150万円を超える額を得られるようにしましょう。

手取り額だけが全てではないので、以下でご説明するような社会保障や税金のことまで総合的に考えるようにしてくださいね!

各家庭の考え方や環境と以下の情報を照らし合わせながら、家族と話し合って働き方を決めることをおすすめします。

扶養内?扶養から外れる?

働き方を考えるとき、配偶者の扶養内で働くか外れて働くかで悩んでいるご家庭ってきっと多いと思います。

まずはそれぞれのメリットを比べてみましょう!

- 保険料の負担なく健康保険に加入できる

- 国民年金保険料を負担する必要がない

- 配偶者の税金負担が減る

- 配偶者の勤務先によっては扶養手当がもらえる

配偶者の扶養に入っていると、配偶者の勤務先の健康保険を利用することができるようになります。

配偶者の社会保険料の負担が増えることもありません。

また国民年金も第3号被保険者という立場になり、保険料の負担なく受給資格は継続します。

税金面においても配偶者控除を利用することができるので、配偶者の税負担が軽くなるというのもメリット。

- 年収を調整することなく、ガッツリ稼ぐことができる

- 国民年金だけでなく、厚生年金もかけることができる

- 出産手当金や傷病手当金を受給できる

年収の壁を気にせず働けるのでガッツリ稼ぐことができるというのは、前項目で説明してきたので、もうお分かりですよね。

また扶養内にいると国民年金しかかけられないので、年金の二階建て部分と呼ばれる厚生年金をかけられません。

扶養を外れて働くと厚生年金をかけることができるので、将来受け取る年金の額が多くなります。

未来まで想定した働き方を考えるのも大切ですね!

「150万円を超えて配偶者の扶養から外れると税金面の負担が増えちゃう」と心配になる方もいますが、実は税負担額よりも世帯収入が増える方がよっぽどプラスになるんです。

年収150万円を少し超えるくらいの場合、配偶者の税負担の増加額は多くて年4000円程度なので「そんなもんか」って感じじゃないですか?笑

社会保険も悪ではない!

106万円、130万円の壁を超えると社会保険に加入し保険料の負担が生じます。

この社会保険料、手取り額をガクッと減らしてくるのでとても厄介ですよね…

でも!社会保険に加入するのは悪いことではないですよ!

社会保険は健康保険と厚生年金がセットなのでそれぞれのメリットをご紹介します。

健康保険

- 健康保険料の負担が少ない

- 出産手当金や傷病手当金を受給できる

勤務先の健康保険に加入している場合、その保険料は勤務先と折半になっているので半額で健康保険(保険証)を利用することができているんです。

これが国民健康保険の場合は全額自己負担…

さらに扶養という概念がないので、例えば家族5人が国民健康保険に加入すると大人も子どもも関係なく全員同じ額で5人分の保険料を負担することになります。

また出産手当金や傷病手当金を受け取ることができるのもありがたいですよね!

私も3人目が欲しいと考えていたので、社会保険に加入するためパートタイマーからフルタイムワーカーに転職し、無事に出産手当金や育児休業給付金(こちらは雇用保険ですが)をいただきましたよ。

社会保険についてもう少し知りたい方は、こちらもどうぞ!

厚生年金

- 厚生年金の掛け金の負担が少ない

- 将来、受給できる年金額が増える

- 各種の手当を受給できる

厚生年金は老齢年金の二階建て部分。

老齢年金は、国民年金と厚生年金とがあります。

国民年金は20歳以上70歳未満の日本に籍がある国民全員が受給できるもの、厚生年金は社会保険料を負担している人が受給できるものです。

厚生年金の掛け金を支払っていれば、将来受け取れる老齢年金の額はグーンとアップ。

しかも、その掛け金は勤務先と折半なので負担は少なく済みますね!

控除の知識を身につけよう!

日本には様々な税制度があり、私たちはその恩恵を受けています。

そしてその税金の負担を減らすための制度(控除)も準備されているので、きちんと理解して損しないようにしましょう!

控除とは?

これまでも何度も出てきた「控除」という言葉。

なぜそのような制度があるのか、どんなものが控除の対象になるのか複雑で考えると混乱しますよね。

控除とは、「決まった金額を差し引く」という意味です。

所得税や住民税は国で設定した金額を国民が支払っていますが、個人個人の生活状況を加味した上で減額調整するための制度と思ってください。

個人が何にどれだけの額を支払ったかを申告するのが、年末調整と確定申告なんです。

申告することで控除の対象にしてもらえるのが

雑損控除、医療費控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、寄附金控除、障害者控除、寡婦控除、勤労学生控除、ひとり親控除、配偶者控除、配偶者特別控除、扶養控除、基礎控除

これら15種類が所得控除と呼ばれるもので、納税者や家族の負担を軽くするためのものです。

これらの金額から税率を算出し、調整してくれているんですよ。

ちなみに、住宅ローンを抱えている人のための控除である住宅ローン減税は年末調整できないので確定申告を行います。

また昨今話題のふるさと納税は、ワンストップ特例制度と確定申告のどちらかの方法で申告しなければいけません。

ワンストップ特例制度を利用した場合は全額住民税から控除され、確定申告した場合は住民税・所得税のそれぞれから控除されます。(基本的にはどちらを選んでも控除額の合計は変わらない)

配偶者控除?配偶者特別控除?

年収の壁でも何度か出てきた「配偶者控除」「配偶者特別控除」についても知っておく必要がありますよね。

この記事を読まれているのは主婦の方が多いかと思いますので、納税者=夫・配偶者=妻と仮定して進めていきます。

配偶者控除は、配偶者の所得が48万円以下の時に納税者が所得控除として受けることができるもの。

配偶者特別控除は、配偶者の所得が48万円超〜133万円以下の時に納税者が所得控除として受けることができるもの。

上の15種類の控除の中にも入っていましたね!

ここで注意したいのが、年収や給与ではなく「所得」という点です。

所得は1年間の収入の中から給与所得控除(必要経費みたいなもの)を差し引いて残った金額。

給与は職場から支払われる全ての収入なので、残業代や通勤手当、ボーナスなども含まれています。

給与所得控除をすることで、給与にかかる課税額を少なくしてくれているんですね。

会社から支払われる給与103万円から、給与所得控除の最低額55万円を引くと48万円が残ります。[103万円ー55万円=48万円]

48万円は基礎控除という、誰でも受けることができる控除の額となるので[103万円ー55万円=48万円]の48万円から基礎控除48万円を引くと0円。

所得課税が0円になり、103万円未満に人には所得税がかからないというワケなんです。

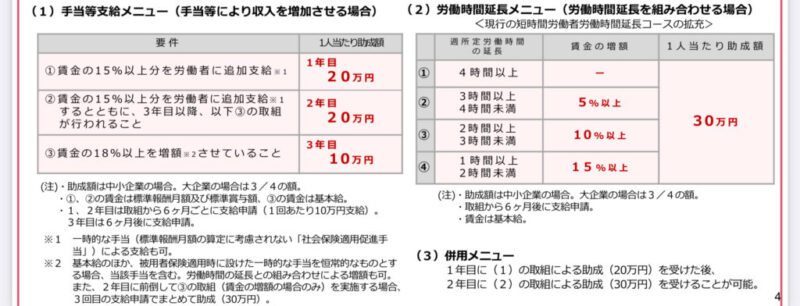

「年収の壁・支援強化パッケージ」

「年収の壁・支援強化パッケージ」とは2023年10月に政府が打ち出した政策です。

- 106万円の壁や130万円の壁のように社会保険に加入すると手取りが減ってしまうというパートタイマー

- 従業員が社会保険に加入すると保険料を折半しなければならない企業

それぞれの負担を軽減するための措置といえます。

2年間限定の政策ではありますが、パートとして働く主婦には大事な情報なので簡単にまとめてみますね!

社会保険適用時処遇改善コース

社会保険適用時処遇改善コースは106万円の壁に対する政策。

106万円を超えると社会保険に加入しなければならないため手取りが減ってしまうことから、セーブしながら働いているという人は多いと思います。

そんなパートタイマーさんのために企業側が、賃金引き上げ・手当付与・労働時間延長などを行なった場合に国から1人あたり最大50万円の助成金が企業に支払われます。

被扶養者認定の円滑化

130万円の壁に対しての政策が被扶養者認定の円滑化。

繁忙期や人手不足などで給与が一時的に130万円を超えてしまった場合にも、扶養者の勤務先に申請することで家族の扶養から抜けなくて済むようになります。

被扶養者のパート先企業が証明書を発行し、それを扶養者側の企業に提出するという流れ。

あくまで一時的に130万円を超えた場合の対応なので、基本給が130万円を超えている人は対象外ですよ。

自分らしくお仕事しよう!

女性は、結婚・出産・育児などライフイベントのたびに人生が大きく変化してしまいます。

その影響を最も受けるのがお仕事。

どうしても各ご家庭の考え方や、環境に左右されてしまうんですよね…

働き方に正解なんてないと思います。

自分が楽しく働けて、心が満たされるそんな働き方ができるといいですね!

コメント